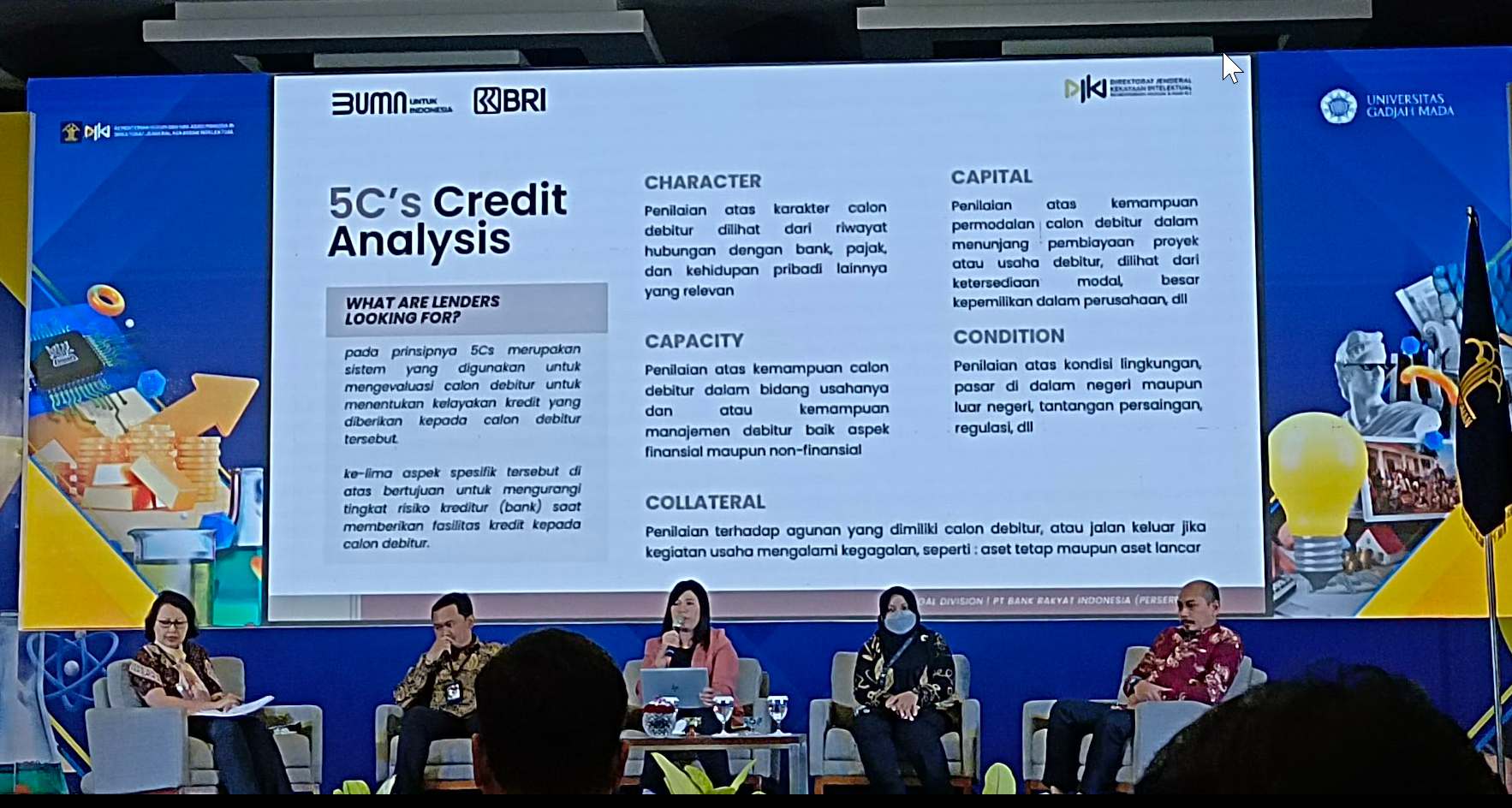

Prinsip 5C adalah sebuah kerangka kerja yang digunakan oleh lembaga keuangan, termasuk bank dan pemberi pinjaman lainnya, untuk menilai apakah seorang calon debitur (peminjam) layak mendapatkan kredit. Prinsip 5C ini mencakup Character (Karakter), Capacity/Cashflow (Kapasitas/Arus Kas), Capital (Modal), Conditions (Kondisi), Collateral (Agunan), dan adanya faktor ketujuh yang diperkenalkan oleh Bank Indonesia (BI), yaitu Constraint (Batasan/Hambatan) – yang mengacu pada kendala yang mungkin menghambat pelaksanaan suatu bisnis karena kondisi tertentu.

Dengan memahami Prinsip 5C dalam pemberian kredit, Anda dapat lebih memahami bagaimana lembaga keuangan berpikir dan mempersiapkan diri untuk memenuhi kriteria yang diperlukan.

Baca juga : Pembangunan Tol Jogja-Solo di Ring Road Utara dimulai

Pengenalan Prinsip 5C dalam Dunia Perbankan

- Character (Karakter)Karakter merujuk pada sifat atau watak calon debitur. Tujuannya adalah untuk meyakinkan bank bahwa calon debitur dapat dipercaya. Bank memperhatikan beberapa indikasi, seperti apakah calon debitur memiliki reputasi yang baik dalam hubungannya dengan masyarakat, rekan bisnis, dan bank. Mereka juga menilai apakah debitur memiliki hubungan yang baik dengan pihak lain dan apakah sering mengganti supplier atau sering ingkar janji.

- Capacity/Cashflow (Kapasitas/Arus Kas)Prinsip ini melibatkan penilaian atas kemampuan calon debitur dalam mengembalikan kredit, yang berhubungan dengan kemampuan mereka dalam mengelola bisnis dan menghasilkan laba. Bank menganalisis aspek-aspek seperti:a. Managerial Capacity (Kemampuan Manajerial): Bank menilai pengalaman debitur dalam mengelola usaha dan perkembangan usaha selama ditangani oleh debitur tersebut. Faktor berisiko termasuk perilaku manajemen yang agresif dalam pengembangan bisnis, penyalahgunaan kredit untuk kegiatan di luar aktivitas usaha yang dibiayai, dan kepemimpinan satu orang (“one man show”).b. Financial Capacity (Kemampuan Keuangan): Bank menilai kemampuan debitur dalam mengelola keuangan perusahaan. Hal ini mencakup kemampuan manajemen dalam mengelola keuangan, kinerja perusahaan, dan kemungkinan buruknya keuangan usaha.c. Technical Capacity (Kemampuan Teknis): Bank mengidentifikasi risiko dalam proses produksi untuk memastikan bahwa tidak ada kendala yang dapat mengganggu keberlangsungan usaha atau menimbulkan ketidakpastian dalam pasokan bahan baku.

- Capital (Modal)Prinsip ini melibatkan penilaian terhadap kecukupan modal yang dimiliki oleh calon debitur dalam menjalankan usaha. Bank biasanya tidak membiayai 100% suatu usaha, sehingga calon debitur harus menyediakan sebagian dana dari sumber lain atau dari modal sendiri. Tujuannya adalah untuk mengetahui sumber-sumber pembiayaan yang dimiliki calon debitur.Analisis modal melibatkan penilaian nilai kekayaan bersih calon debitur berdasarkan total aktiva dan kewajiban dalam laporan keuangan. Beberapa risiko yang perlu diperhatikan oleh bank meliputi ketidakcukupan modal usaha, kurangnya kemampuan debitur untuk memperkuat modal sesuai dengan batas toleransi bank, dan risiko moral hazard.

- Conditions (Kondisi)Prinsip ini bertujuan untuk melihat kestabilan finansial calon debitur dan memprediksi prospek usaha di masa mendatang. Bank juga mencoba memprediksi risiko kemungkinan gagal bayar dari calon debitur. Dua aspek yang dianalisis adalah kondisi industri (mikro) dan kondisi ekonomi (makro). Bank akan cenderung menolak pengajuan pinjaman jika kondisi finansial calon debitur dinilai tidak stabil.

- Collateral (Agunan)Prinsip ini melibatkan jaminan fisik atau non-fisik yang diberikan oleh calon debitur sebagai jaminan atas kredit yang diberikan. Jaminan ini harus melebihi jumlah kredit dan akan diperiksa oleh bank untuk memastikan keabsahannya. Jaminan ini berfungsi sebagai perlindungan dari risiko keuangan. Prinsip ini juga memastikan keseriusan debitur dalam menjalankan usaha dan membayar kewajiban kredit.

- Constraint (Hambatan)Prinsip ini mencoba untuk mengidentifikasi batasan dan hambatan yang mungkin mencegah suatu bisnis dilaksanakan karena kondisi tertentu, seperti faktor geografis, iklim, atau sosial.

Contoh-contoh hambatan tersebut termasuk lokasi bengkel las yang berdekatan dengan pompa bensin, usaha peternakan di wilayah pemukiman, dan lain sebagainya.

Tidak ada formula pasti dalam menghitung aspek-aspek ini, karena setiap calon debitur memiliki pertimbangan yang unik. Pemahaman terhadap Prinsip 5C membantu Anda memahami cara bank menganalisis pemberian kredit dan mempersiapkan diri untuk memenuhi kriteria yang diperlukan.

- Artikel sumber : https://universalbpr.co.id/blog/prinsip-5c-pemberian-kredit/

- Foto : KI sebagai jaminan dilihat dari sisi kelembagaan keuangan dan kemenparekraf oleh DJKI dan UGM